今日,白酒股气势如虹,“茅五泸汾洋”均大幅收涨!在白酒股的带领下,吃喝板块强势回归,食品饮料板块涨幅在30个中信一级行业中高居首位,反映板块整体走势的食品ETF(515710)盘中场内价格最高涨超3%,随后有所回落,截至收盘,涨2.72%。

成份股方面,白酒等酒类个股一路狂飙,张裕A收涨超6%、泸州老窖收涨超5%,五粮液、迎驾贡酒、山西汾酒收涨超4%,洋河股份、贵州茅台收涨超2%。

资金面上,主力资金大举涌入吃喝板块。Wind数据显示,截至今日收盘,食品饮料板块获主力资金净流入额达26.67亿元,在30个中信一级行业中位居第5。

消息面上,近日,茅台集团召开会议,会议指出,一季度,茅台各重点项目建设蹄疾步稳,高质量发展基础越发强劲。区域党建、一盘棋、终端建设等工作有序推进,市场表现符合预期,一季度主要目标实现了开门红,重点任务实现了开局好。

贵州茅台2023年年报显示,公司2023年实现营业总收入1505.60亿元,同比增长18.04%;归属于上市公司股东的净利润747.34亿元,同比增长19.16%,高于此前预期。

数据显示,贵州茅台是食品ETF(515710)第一大权重股,截至2023年12月末,持仓占比15.08%。

在近期多方利好的影响下,场内热门食品ETF(515710)也迎来了资金回流。数据显示,截至上个交易日,近5日食品ETF(515710)累计获资金流入超470万元,反映部分资金看好吃喝板块当前配置价值,通过能够一键配置吃喝板块核心资产的利器食品ETF(515710)进行布局。

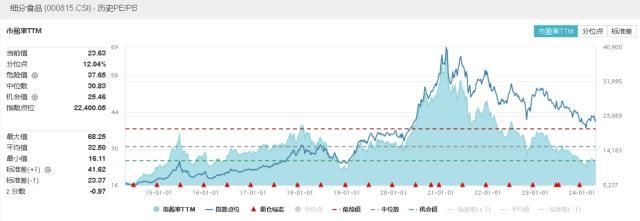

当前,吃喝板块估值仍处低位,具有较强的吸引力。Wind数据显示,截至上个交易日收盘,细分食品指数市盈率为23.63倍,位于近10年12.04%分位点的低位,中长期配置性价比凸显。

展望后市,上海证券表示,白酒方面,建议关注刚需需求与行业结构性机会。高端与地产酒把握消费需求的高低两端,确定性较强。啤酒方面,建议关注产品结构优化趋势明确的酒企等。休闲零食方面,建议关注转型成效显现、业绩进入释放期的企业等。

根据中证指数公司统计,食品ETF(515710)跟踪中证细分食品饮料产业主题指数,超6成仓位布局高端、次高端白酒龙头股,近4成仓位兼顾饮料乳品、调味、啤酒等细分板块龙头股,前十权重股包括“茅五泸汾洋”、伊利股份、海天味业、青岛啤酒等。

目前市场上跟踪中证细分食品饮料产业主题指数的ETF有食品ETF(515710)、食品ETF(159862)和食品饮料ETF(515170)。

数据来源:沪深交易所、雪球、Wind等,截至2024年4月15日。

风险提示:食品ETF(515710)被动跟踪中证细分食品饮料产业主题指数,该指数基日为2004.12.31,发布于2012.4.11。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中提及个股仅为指数成份股客观展示列举,不作为任何个股推荐,不代表基金管理人和基金投资方向。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。根据基金管理人的评估,食品ETF风险等级为R3-中风险,适宜平衡型(C3)及以上的投资者,适当性匹配意见请以销售机构为准。销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对以上基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对以上基金的注册,并不表明其对本基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资需谨慎。

本文源自金融界

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com