《科创板日报》4月11日讯(记者 徐红)随着一份债务纾缓计划的公布,在焦虑等待中的投资人不由松了一口气,微创医疗(0853.HK)也终于为自己赢得了一丝喘息的机会。

根据公司最新公告,微创医疗将通过发行1.5亿美元的可转债,加上金融机构超3亿美元的信贷支持,偿还即将在今年6月到期的可换股债券未偿还款项约4.48亿美元。

这一融资安排对正处于债务偿还能力质疑中的微创医疗来说,无疑是解了燃眉之急,为公司后续战略调整提供了必要的财务缓冲。而为了真正取下高悬在公司头顶的财务利剑,公司更是承诺:将在今、明两年大幅减亏,在2026年扭亏为盈。

▌常兆华的微创帝国

在中国的医疗产业,“微创”一直都是一个响当当的名号,这也是常兆华一手打造的医械帝国。

1994年,上海市政府组织留学生回国省亲代表团,25位海外学人在阔别祖国多年后,终于再一次踏上故土,刚过而立之年的常兆华正是其中之一。

常兆华出生于1963年,分别于1983年及1985年在上海机械学院(现上海理工大学)取得制冷工程学士学位以及低温工程硕士学位,后又奔赴纽约州立大学宾汉姆顿分校留学,并于1992年后获得生物科学博士学位。

“1994年是我赴美七年后首次回国,一旦踏上了回国的路,回来创业的渴望就特别强烈。在国外工作了七八年,真希望能为自己的国家做些事情。”回忆往事,常兆华曾这样谈到。

创业的念头一旦萌生,他很快就将其付诸行动。此后,便开始了频繁的回国考察,并于两年后正式辞职,全力投身到微创的创立之中。

1996年,MicroPort Surgical Science(美国微创)在加州注册成立,它是上海微创的前身。而在完成前期的产品研发和技术攻坚之后,微创又顺势落地上海。1998年5月15日,在被誉为中国硅谷的张江高科技园区,微创医疗正式成立。

微创医疗以冠脉介入产品(球囊导管、冠脉支架等)起家。当时,因为进口产品高昂的垄断价格,国内十多亿人口中,能够接受冠心病微创介入手术的病人非常有限。因此,常兆华选择这个赛道的原因也很简单,用他的话来说,就是“做中国人用得起的产品”。

据公开资料,世界上第一个冠脉支架产品在1994年夏天获美国FDA批准上市。这个支架由两位医生共同研发,被命名为Palmaz-Schatz支架(简称PS支架)。作为裸金属支架产品,PS支架上市后一度供不应求,使用量超过百万,使得其生产公司在冠心病介入诊疗领域占据一席之地。

不过,裸金属支架植入人体后仍会出现20%-30%的再狭窄,而为了解决这一问题,药物洗脱支架随之问世。2002年和2003年,全球第一款药物洗脱支架Cypher分别在欧洲、美国通过认证并上市。其后,在中国获准上市,市场定价3.6万元。

微创医疗冠脉支架的进口替代之路几乎就是发生在同一时间。2000年,公司推出第一款裸支架产品;2004年,成为国内第一家药物支架系统生产企业进入市场;2006年,冠脉药物支架植入量超十万套......自此以后,在很长一段时间里,以心脏支架为核心的心血管介入业务都是微创医疗的支柱板块。

从2008年起,微创医疗通过“自研+并购”,开始追求更为多元的业务线:于2009年成立微创骨科、2010年起布局心律管理市场、2012年先后成立微创心脉和微创神通、2014年又进入医疗机器人赛道......

时至今日,微创医疗旗下子公司已经多达20多家,产品几乎覆盖整个医疗器械领域,包括心血管、骨科、心率管理、动脉及外周介入、神经介入、心脏瓣膜、机器人、电生理、眼科、医美等。

值得一提的是,微创在发展中还为中国的医疗器械行业输送了大量人才。港股多家上市公司,包括沛嘉医疗创始人张一、百心安创始人汪立、启明医疗创始人訾振军......都是从微创走出的业界大佬。

“也因此,微创被称为是中国医疗器械行业的‘黄埔军校’。”周岩(化名)告诉《科创板日报》记者。

周岩有长期跟踪关注微创医疗的经历,在他看来,微创有着较深的技术沉淀和健全的研发体系,并且销售多年来已经渗透到全中国医院渠道的毛细血管,称得上是国产医疗器械企业中的佼佼者。

▌7亿美元可转债引发危机

从公开资料看,虽然在2001年,也就是成立仅3年的时候,曾陷入一场经营危机,企业资金链几近断裂,但随后多年微创医疗的发展一直都比较顺利。

2010年,微创医疗成功登陆港交所。之后从2018年开始,微创医疗又陆续分拆子公司上市,包括2019年分拆心脉医疗(大动脉及外周血管介入业务)至科创板上市,2021年分拆心通医疗(心脏瓣膜业务)、微创机器人(手术机器人业务)至港交所上市,2022年同样分拆以及推动子公司微创脑科学、联营公司微电生理(神经介入业务)分别至港交所、科创板上市。

此次,微创医疗突然陷入财务危机,导火索在于3年前公司发行的一笔美元可转债。2021年,趁着股价节节走高,微创医疗于2021年6月2日抛出了7亿美元的可转债融资计划。

这笔可转债到期时间为2026年,转股价格(92.82港元/股)较6月1日收盘价溢价约30%。简而言之,股价若超过转股价格,持有人可以通过将债券转化为股票而获利。

但让人没有想到的是,微创医疗的股价在当年6月达到巅峰之后,便开始一路走跌,时至今日已从超过70元/股的历史高位跌去90%。而与此同时,2021年6月发行的这笔五年期可转债又设有提前购回条款,按照约定,债券持有人有权要求公司于2024年6月到期赎回持有人的全部或部分债券。

因为股价的暴跌,最终在2023年12月6日,微创医疗发布公告,宣布计划赎回这笔7亿美元零息可转债。截至目前,总本金额为2.52亿美元的可转债已购回注销,但余下还有约4.48亿美元尚未偿还的可转债需要在今年6月前购回。

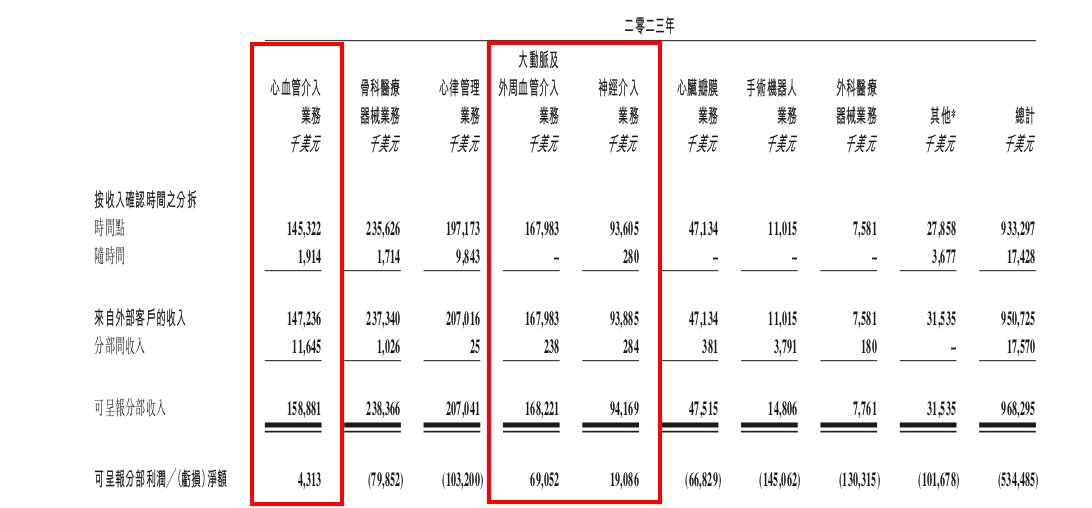

根据微创医疗发布的财报,2023年公司营收9.51亿美元,同比增长15.8%;经调整净亏损为4.35亿美元,这已经是微创医疗自2020年以来第四年连续亏损。

而在2024年,除了4.48亿美元可换股债券需赎回以外,微创医疗还有一笔即将到期的短期银行借款2.95亿美元。但截至2023年末,微创医疗账上的现金及现金等价物是10.19亿美元。由此可见,公司的偿债压力不可谓不小。

在财务现状饱受拷问的时候,一位不愿意具名的私募研究员亦向公司提出质疑,“在股价高位的时候,公司为什么不进行股权融资,而是发可转债?在A股发可转债期限长、利率低自然没问题,但这次在港股发可转债,因为设有提前回购条款,才造成公司流动性问题。”

日前,《科创板日报》记者就此次债务风波联系了微创医疗。对此,公司回应称,在2021年的市场环境下,发行可转债的融资金额比股权融资额要高很多,利息水平也较低,因此结合当时的行业环境,公司决定发行可转债,并且该可转债的票息为零。

微创医疗进一步表示,4.48亿美元可转债已经成功落实了再融资方案,集团的现金流压力将得到有效缓解。

据称,“基于美元加息等外部背景,公司预计持有人行使提前购回权的概率较高。因此于2023年完成了2.52亿美金的购回注销。此外,如4月5日公告中所提及,公司已制定解决方案,确保剩余的4.48亿美金如果持有人行使回购权,公司有充足款项可以偿还。”

▌考验,还未结束!

虽然7亿美元可转债的提前赎回触发了微创医疗的流动性危机,但造成公司当下困境的却非“一日之寒”。

“公司为了增加留下来的吸引力和为了子公司融资,慢慢拆解成长起来的事业部单独上市,导致优质资产外流,而留在母公司没有拆分上市的业务盈利能力较差,比如骨科收购多年累积投入超过10亿美金但一直没有盈利,冠脉产品因为集采利润能力下滑,所以现在这个局面其实能够预见。”

“管理层想法过度多元化,没有‘断、舍、离’非核心业务,多年来高举高打想要成为中国美敦力,但美敦力也没有同时具备这么全面的业务。”

“常总又比较放任子公司自由发展,好处是有利于创新研发,坏处是在很多方面投入了不必要的研发。”谈及微创医疗此次流动性危机的背后原因,周岩这样向记者分析道。

另一名投资人黄谦(化名)告诉记者,在转型的过程中,微创一直是靠着冠脉支架业务造血,来培育新业务。无奈计划赶不上变化,高值耗材集采政策的实施一下子打乱了公司的节奏。

“集采之后,微创冠脉支架的盈利能力大幅下降,而其他业务又无法顶上,更有部分创新业务还在亏损需要持续投入。”他说。

2020年下半年,冠脉支架作为首个品种试水高值医用耗材带量采购。微创医疗有四款产品入围,中选产品的中位价格从上万元降至800元以下,平均降幅超90%。集采的压力加上新冠疫情的影响,2020年微创医疗交出了五年来首份亏损的年报,而心血管介入,这一公司曾经的利润核心,也自此失去了给其他业务输血的能力。

根据微创医疗2023年财报,截至2023年末,公司仅有三项业务能够盈利,其中大动脉及外周血管介入净利润0.69亿美元,神经介入(脑出血、缺血、通路产品)为0.19亿美元,而心血管介入(主要为冠脉支架产品)则刚刚扭亏为盈,实现净利润0.04亿美元。

“所以,对微创医疗这样的较大依赖一个业务领域的,或者说在一个大业务领域里面,已经对进口产品实现大部分替代的这样一个玩家,在集采这种突发政策下如何转型,我觉得这是一个值得深思的问题。”黄谦说。

微创此次危机同样值得业界警醒。黄谦表示,“在经济周期和市场波动的双重影响下,短期的IPO融资受阻,如微创心律递表后迟迟没有上市,或无奈少量发行后上市即倒挂,让支持创新的一级资金无法循环起来,在这样的不利环境下,这类还需要融资来维持研发投入的公司该如何度过困境,这不仅是微创,更是当下行业需要思考的一个共性问题”。

就微创医疗而言,按照4月5日公告,公司已与高瓴资本和Jumbo Glorious(常兆华全资拥有)等原贷款人签订了可换股融资协议,后者同意向微创医疗提供1.5亿美元,5.75%年利率的可转债融资,加上3亿美元新申请的金融机构贷款,微创医疗4.48亿美元可转债偿还压力得到了纾解。

“但这只是解决了公司两年内的燃眉之急,还不足以降低母公司的长期财务压力。”周岩说。因而,微创的战斗还未结束。

作为获得1.5亿美元可转债融资的条件之一,微创需要在三年时间内扭亏为盈:2024年至2025年,公司应减亏至-2.75和-0.55亿美元,2026年应盈利至少9000万美元。

在周岩看来,要完成这样一个颇具挑战性的经营目标,微创不仅需要继续保持20%以上的增长,骨科及心律业务尽快盈亏平衡,公司可能还要放弃并且处理不良资产,换取现金尽快降低负债水平,降低财务利息水平。

“市场环境在变,但微创在管理运营上却没能及时应变。”风波中,一位投资人发出了这样的感叹。而现在,微创已经到了必须大刀阔斧求新求变的时候。

在2023年财报中,微创医疗明确表示了公司未来战略调整的方向,即重视财务报表的健康度和现金流的充裕性。为了实现这一目标,公司计划通过聚焦核心业务、提高收入和降低研发费用等相关费用率。

“从2023年开始,公司已对研发战略进行调整,更注重聚焦核心项目,在对各项目的研发前景、市场前景等进行综合评估后,制定了研发投入的新策略。对于近两年有望获证的项目,放在优先满足的级别上,其余的部分长周期的的项目,会调整其研发节奏。”

“与此同时,公司在2023年还对各项费用进行了较为严格的控制。年内研发、管理费用率之和同比下降24个百分点。在后续的24年和25年,预计我们仍将执行类似的控费策略。 ”针对《科创板日报》记者的提问,微创医疗一一回复道。

眼下,对于能否顺利走过2024年,公司看起来似乎成算在心,在与投资者的交流中透露,“在没有去年大额资产减值的情况下,管理层有信心,公司2024年的亏损水平将得到大幅收窄,收窄幅度预期在60%以上。”

微创究竟能不能走出这一次的困局,仍然需要更多时间验证,我们拭目以待。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com