中新经纬5月24日电 麦澜德拟收购麦豆健康遭上交所问询,要求说明公司在IPO前将麦豆健康置出,本次又以较高估值购回的原因及合理性。

来源:上交所网站

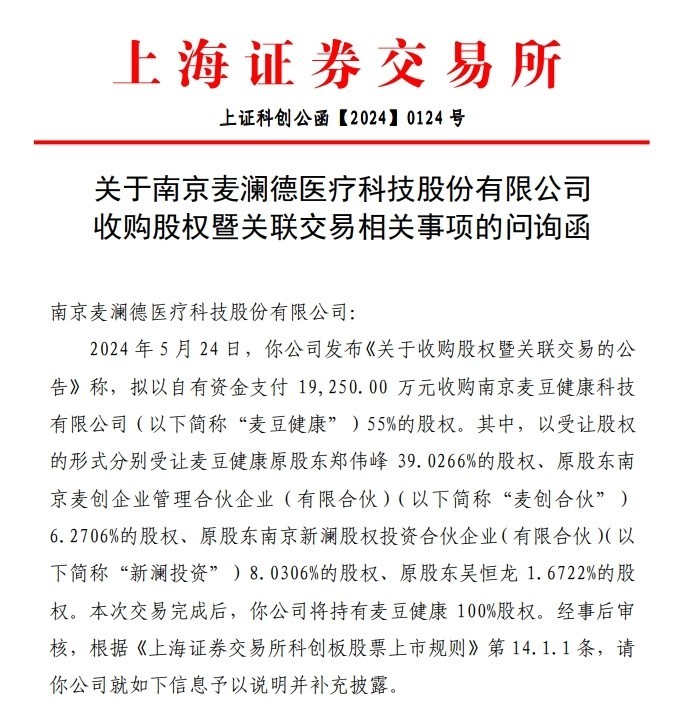

5月24日,麦澜德发布《关于收购股权暨关联交易的公告》称,拟以自有资金支付19250万元收购南京麦豆健康科技有限公司(以下简称“麦豆健康”)55%的股权。其中,以受让股权的形式分别受让麦豆健康原股东郑伟峰39.0266%的股权、原股东南京麦创企业管理合伙企业(有限合伙)(以下简称“麦创合伙”)6.2706%的股权、原股东南京新澜股权投资合伙企业(有限合伙)(以下简称“新澜投资”)8.0306%的股权、原股东吴恒龙1.6722%的股权。本次交易完成后,麦澜德将持有麦豆健康100%股权。

麦澜德公告披露,麦豆健康系一家成立于2017年的有限责任公司,主要从事医疗器械、健身器材的研发、生产、销售等业务。麦豆健康最近一期经审计的净资产为2835.56万元,最近一年营业收入为6247.62万元,净利润为-364.07万元。基于2024年3月31日的全部股东权益评估价值为35088.73万元,较账面净资产增值率为1237.45%。

上交所要求麦澜德补充披露麦豆健康的具体情况,包括但不限于主营业务、主要办公场地、主要产品、主要资产、主要人员和简历情况、出资额实缴情况等。同时,补充披露麦豆健康的业务模式和增长情况、近两年的财务数据、近两年收入结构、毛利率和销售费用率、主要客户和供应商情况。

结合麦豆健康主营业务、市场占有率及与同行业公司的对比、电商销售特点等,分析其后续成长空间、收入的稳定性和增长前景、盈利能力和可持续性,并进一步分析说明其市场地位和核心竞争力。

麦澜德披露,公司拟向郑伟峰、麦创合伙、新澜投资、吴恒龙受让麦豆健康55%股权。其中,新澜投资为公司参与设立的产业基金,系公司关联法人,本次投资构成关联交易。

公开信息显示,麦创合伙成立于2022年2月,于2022年3月投资取得麦豆健康股权。新澜投资成立于2023年4月,于2023年6月投资取得麦豆健康股权。除麦豆健康外,麦创合伙和新澜投资未开展其他对外投资。2024年3月,新澜投资新引进房计印、郑伟娟两名合伙人。

上交所指出,麦澜德于2019年将麦豆健康出售给郑伟峰,并通过本次投资将麦豆健康购回,两次交易估值存在较大差异。说明公司董监高及近亲属、员工、前员工等与郑伟峰、吴恒龙、新澜投资和麦创合伙的合伙人是否存在关联关系或潜在利益关系,并说明本次投资是否存在其他特殊安排。

说明新澜投资和麦创合伙投资麦豆健康的原因和定价依据,并说明本次投资的估值相较前两次投资估值的差异情况、形成原因和合理性。同时,说明新澜投资是否为投资麦豆健康专门设立的实体,并说明新澜投资其他合伙人的背景情况。此外,结合上述问题,说明公司是否已经就本次关联交易履行了必要的审议程序。

麦澜德公告提到,本次交易将推动双方优势资源整合,符合公司整体发展战略规划,驱动上市公司进一步完善公司营销体系,提升品牌影响力,强化公司在盆底及妇产康复领域的行业地位,从而提高公司竞争力和可持续发展能力。

上交所要求,结合麦豆健康的主营业务和核心优势,具体说明你公司与麦豆健康在人员、产品、渠道方面的协同效应。结合你公司与麦豆健康的协同效应以及同行业公司可比交易情况,进一步说明本次交易的必要性。

《南京麦澜德医疗科技股份有限公司首次公开发行股票并在科创板上市招股说明书》披露,麦澜德曾于2018年9月收购麦豆健康。后因整合效果不及预期,公司于2019年9月以269.84万元将麦豆健康98%股权出售给郑伟峰。转让当时,麦豆健康最近一年的营业收入为220.68万元,净利润为-16.53万元,整体评估价值为275.35万元。

上交所要求麦澜德说明公司在IPO前将麦豆健康置出,本次又以较高估值购回的原因及合理性,说明2019年对麦豆健康整合不及预期的具体原因。说明本次投资完成后,公司对于麦豆健康的业务、资产、财务、人员等方面拟采取的整合措施,较前次收购是否有所改善。说明本次投资完成后,麦豆健康未来的业务发展规划。

麦澜德公告披露,截至2024年3月31日,麦豆健康的账面净资产为2835.56万元。以2024年3月31日为基准日,麦豆健康股东全部权益的市场价值进行评估 ,采用收益法评估的价值为35088.73万元,较净资产增值率较高。

上交所要求麦澜德补充披露收益法具体评估计算过程、相关评估参数,包括但不限于营业收入、毛利率、净利润、经营活动现金流净额、折现率等。结合麦豆健康的主营业务和市场地位、未来三年净利润承诺情况等主要财务情况,进一步详细说明其评估值较其账面净资产增值率较高的原因及合理性。

结合麦豆健康业务模式和财务数据变化情况,说明麦豆健康2024年3月31日估值较2019年6月30日估值存在较大差异的原因及合理性。补充披露本次投资产生的商誉金额,并就本次投资完成后的商誉减值风险进一步补充风险提示,并补充披露本次投资的评估报告。

《南京麦澜德医疗科技股份有限公司首次公开发行股票并在科创板上市招股说明书》披露,自2019年至2021年间,麦澜德向麦豆健康开展销售产品、采购商品和劳务、出租房产、无偿使用麦豆健康商标等关联交易,并自2021年起将与麦豆健康之间的交易比照关联交易的要求进行持续披露。但上市以来,你公司未披露与麦豆健康开展交易的情况。

上交所要求麦澜德补充披露近两年公司与麦豆健康开展交易的具体情况,包括但不限于采购销售的交易内容、定价方式以及资金往来、资产交易等情况。此外,说明公司是否已就上市以来与麦豆健康的交易情况履行了必要的审议程序,是否符合公司招股说明书中的披露口径和信息披露一致性要求。

公司官网信息显示,麦澜德成立于2013年,是国内女性全生命周期物理康复干预技术解决方案提供商,主要从事相关产品的研发、生产、销售和服务。

业绩方面,麦澜德一季度实现营收1.04亿元,同比下降4.39%;归属于上市公司股东的净利润为3628.60万元,同比增长12.04%。

二级市场上,金太阳24日收跌1.72%报23.47元/股,总市值23亿元。(中新经纬APP)

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com