据中国医药企业管理协会最新统计数据,2023年规模以上医药工业增加值约1.3万亿元,同比下降约5.2%;规模以上企业实现营业收入近3万亿元,同比下降4%;实现利润4127.2亿元,同比下降16.2%。相较整体行业三项指标增速首次均出现负增长,中成药板块却逆势表现突出。

在统计的9个子行业中,仅中药饮片、中成药2个子行业实现了营收利润双正增长,表现突出。

在政策端,自2021年以来,国家连续发布了加快中药特色发展、中药振兴等相关政策。去年2月,《中医药振兴发展重大工程实施方案》正式出炉,该文件再次明确传承创新发展中医药是十四五期间的重要工作内容,也加大了对中医药发展的支持和促进力度,中药产业加速迎来利好。

另外,在2023年版医保目录调整工作中,纳入国家医保目录的中成药品种数量达到1390种。在去年7月由湖北医保局牵头的全国性中成药集采中,中选品种平均降价仅49.36%。无论是纳入医保目录还是集采温和降价,均体现出政策端对中医药行业的扶持。

在此背景下,AH两地中药企业股价都已有不少涨幅,但仍有不少兼具低估及基本面的优秀标的。而2023年财报新鲜出炉的康臣药业(01681)便是其中之一。

硬核财务指标预示价值向上通道

营收盈利双丰收,派息比率突破40%,是此次康臣药业年报向投资者透露出的最直观的信息。

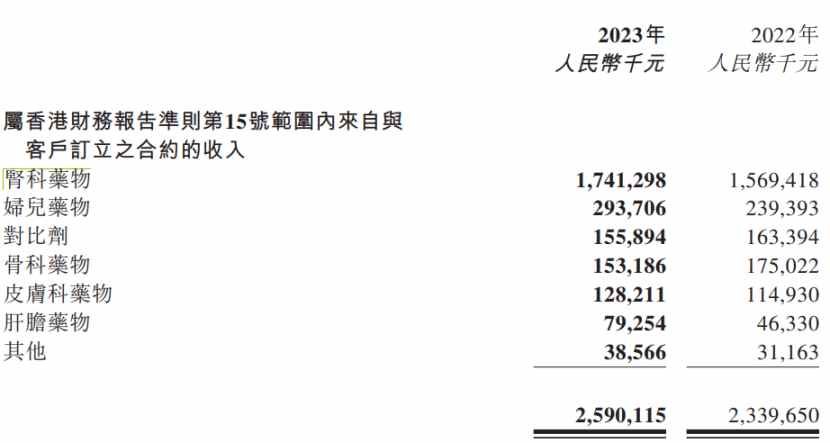

据智通财经APP了解,2023年康臣药业继续延续业绩的稳健增长态势,实现营业收入25.9亿元人民币(单位,下同),同比增长10.7%;毛利19.2亿元,同比增长9.0%;毛利率为74.2%;归母净利润为7.85亿元,同比增长14.9%。

虽然2023年外部市场环境波动不断,但关键财务数据反映康臣药业依旧实现了盈利能力的稳健增长,而公司也保持了一贯的高派息水平。报告期内,公司每股基本盈利0.99元,同比增长15.1%;每股股息0.45港元,同比增长50.0%;派息比率高达42.1%。

同业对比来看,截至3月26日,在A股的73家中药上市公司中,目前有16家公司正式披露了2023年年报,其中的14家实现归母净利润同比正增长。

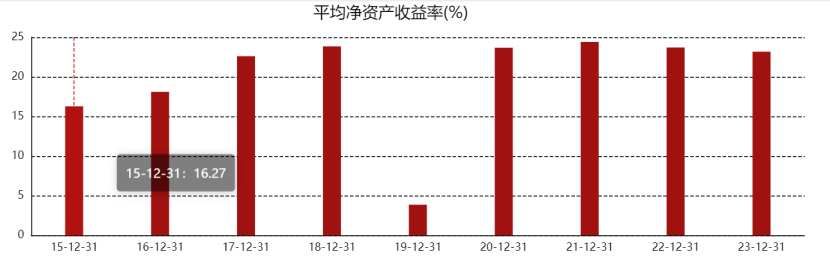

与A股中药企业相比,康臣药业当期净利润远高于同行1.73亿元的中位数水准。不仅如此,公司当期23.17%的ROE水平以及研发支出占比也处于同业中上游水准,分红率也基本上维持在同行中位数水平左右。

再看港股市场,目前港股有11家上市中药企业,共8家披露了2023年报业绩。对比这几家企业,康臣药业不管是营收规模还是利润规模,都处于行业前三的领先位置,且业绩增速表现也十分可观。除此之外,公司的ROE、分红水平也均处于行业前茅。

长期数据显示,2013年上市至今,公司累计派息超19亿元港币(含特别股息),年平均派息比率超30%。在稳定派息背后,其优异的业绩表现值得投资者关注。

“1+6”多专科布局稳筑基本盘

一直以来,康臣药业分部都是公司稳健发展的支柱。2023年,康臣药业分部也继续扮演了稳定公司业绩的重要基石。辅以成熟的学术推广模式和深入创新研发提速,康臣药业分部的增长空间正持续快速扩容。

财报显示,2023年公司肾科板块获得销售收入约17.4亿元,较去年同比增长约11.0%。得益于成熟的学术推广体系,其龙头产品尿毒清颗粒在广东、北京六个省市集采的背景下,逆势保持稳健增长,获销售收入16.5亿元,同比增长10.2%,稳居肾病口服现代中成药品类首位。

尿毒清颗粒,凭借独家品种、超30年的市场验证、循证医学和系统生物学研究及拥有确切的疗效和众多资质,虽然个别省际联盟集采对尿毒清颗粒的销售存在影响,但其在集采地区的销售实现正增长,证明其管理能力的同时也反映出康臣药业对于该领域的市场销售护城河。

另外,在《中成药治疗慢性肾脏病3-5期(非透析)临床应用指南》中,尿毒清颗粒还拥有唯一“强推荐”身份,进一步强化了公司作为原研药企在该领域临床推广的学术基础。

作为肾科另一独家中成药,益肾化湿颗粒也在报告期内拿出了出色的业绩。其当期销售收入同比增长25.5%。2023年益肾化湿颗粒获《糖尿病肾脏疾病中西医结合诊疗指南》、《 IgA肾病中西医结合诊疗指南 》推荐。

随着未来产品销售不断扩容,益肾化湿颗粒有望成为继尿毒清颗粒后的又一大品种,二者一起发挥中医药在治疗慢性肾脏病方面的优势,为全球防治肾脏病提供中国解决方案。此外,公司从CKD成因上,布局DKD、HTN、FSGS药物,以及储备在透析过程中治疗相关并发症的药物,如罗沙司他(治疗肾性贫血,已申报生产批件)、碳酸镧(治疗高磷血症)以及治疗尿毒症瘙痒症的创新药物,彰显公司深耕肾科,巩固中国肾病市场领导者的战略地位。

在影像产品线领域,公司当期医用成像对比剂的销售收入约为1.56亿元。

从保持影像产品线业绩稳定的具体措施来看,针对对比剂产品逐步被纳入国家集采,公司进一步加速推进了钆剂和碘剂一致性评价进度。去年12月,碘帕醇注射液一致性评价获批通过,钆喷酸葡胺注射液一致性评价也正等候审批结果。此外,公司多个在研影像产品进展顺利。CT造影剂方面,预计碘克沙醇注射液、碘普罗胺注射液将在今年上市;MRI造影剂方面则预计有2个新品于明年上市,为公司影像产品线发展带来新动力。

除了持续推动肾科、影像产品线向纵深发展外,公司还在快速拓展现有妇儿、骨伤、皮肤、肝胆及消化系列产品。

以妇儿产品线为例,2023年,公司妇儿药物的销售收入约2.94亿元,同比增长约22.7%。其中,作为唯一一个进入国家基药和医保目录的口服液补铁剂,源力康®凭借其口感好、剂型方便、吸收率高、安全性高及目录准入优势,已成为《营养性贫血临床路径》等多种指导的推荐用药,巩固了源力康在儿童、孕产妇IDA预防及治疗赛道的竞争优势。2023年源力康®进入新版医保目录,并且解除限儿童缺铁性贫血的医保报销限制,开放成人报销,有望为公司带来更大收益。

而在玉林制药分部方面,通过加强临床研究,以疗效打造竞争优势;从产品推广和品牌宣传两方面着手,优化传播矩阵,保持品牌形象高曝光度,并且与知名连锁药店探索品牌共建推广新模式;在终端方面,加强标准化管理,深度服务销售一线。报告期内,玉林制药分部取得销售收入约为3.95亿元,同比增长超10.2%,已连续三年实现了战略调整后的盈利。

强化创新研发,进一步提升核心竞争力

在“自主研发和联合研发并重”的研发策略引导下,2023年公司自主研发与合作研发实现了双轨发展,打开了公司创新转型的新局面。

自主研发层面,目前公司管线分布在中药、化药,涵盖仿制药、创新药,并优先布局肾科和影像等重点板块。公司当前共有14款在研产品,其中7款为自主研发产品。

合作研发方面,公司正与药明康德、倍特药业等业界领先药企,在肾科新药与造影剂新品研发及原料药保障方面强强联手,打造公司可持续性发展的新起点。目前公司联合研发产品已达7款。

结语

不难看到,作为一个商业化能力已被市场验证的优质标的,康臣药业凭借丰富而稳定的产品线、稳定的业绩增长、稳定健康的现金流以及稳定的派息政策,内在价值正在持续释放。股价在二级市场的表现体现了公司的投资价值被认可。尽管如此,公司当前市盈率(TTM)仅为5.25,股息率(TTM)却高达8.02%,估值仍颇具吸引力。在益肾化湿颗粒、源力康®等业绩新驱动力带动下,公司投资性价比有望持续攀升。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com