上海正在跑出一个自动驾驶IPO。

投资界-天天IPO获悉,纵目科技(上海)股份有限公司(简称“纵目科技”)正式向港交所主板提交上市申请,华泰国际、法国巴黎银行担任保荐人。至此,一个估值90亿的独角兽要IPO了。

身后掌舵者唐锐,本硕均毕业于清华,在汽车电子行业摸爬滚打十余年后,2013年来到上海张江成立纵目科技。至今,身后集结一支投资人队伍——君联资本、协同创新基金、小米、高远投资、高通、朗泰资本、中远海发、日本电装、湖州国资、锦坤投资、两江资本、复星国际……引人注目的是,纵目科技也是雷军宣布造车后出手的首家产业链企业。

这是一抹缩影。2024以来,国内独角兽络绎不绝地排队奔向港交所,缔造了IPO市场罕见且热闹的一幕。

清华学霸上海创业

要IPO了

出生于1976年的唐锐,是一位不折不扣的学霸。他在1996年从清华大学电子工程专业本科毕业,随后又留校读研。硕士毕业后,唐锐来到掌微电子担任创始工程师,一手创建公司核心研发团队。

此后,唐锐加入英国半导体制造商CSR公司。一直到2012年底,唐锐萌生了回国创业的念头。彼时,他发现中国已经成为全世界最大的汽车市场,但一直缺乏核心技术支撑,与此同时ADAS(高级驾驶辅助系统)、自动驾驶等却正在硅谷如火如荼地展开,他判断这将是下一个风口。

于是,唐锐在2013年回国创业,在上海张江正式成立纵目科技。“当时国内对于ADAS的理解还处于一个很模糊的状态。”唐锐曾在接受君联资本访谈时表示,ADAS的本质是用传感器和摄像头感知周围的世界。

创业之初,纵目科技选择从环视ADAS的算法和相关软件切入,并于2015年底在前装市场出货。但此时的纵目科技由于不具备硬件生产制造能力,只能扮演主机厂的Tier 2(二级供应商)的角色。

直到2016年,纵目科技迎来一个转折点——参与了吉利博越2016款的供应,凭借这个项目在一年之内逐步把代工转成了自产,补足了生产制造能力,可以为主机厂直接供货。

紧接着,纵目科技发布第一代自主泊车产品Drop’nGo平台,开始从环视ADAS向自动驾驶技术路线升级转型。为何要聚焦自主泊车?唐锐曾解释,中国由于城市化建设仍然在持续,诸如堵车、停车难等问题随处可见。“所以在中国,低速的场景非常关键。”

截至目前,Drop’nGo平台已经迭代至第三代,应用场景也从室内扩展到室外。同时,纵目科技也在今年1月推出了新产品蚕丛机器人FlashBot(闪电宝),通俗来讲就是一款搭载储能设备的无人驾驶车。

说起来,纵目科技IPO一波三折。早在2017年,公司就曾挂牌新三板,但时隔不到一年就选择终止挂牌。随后在2022 年,纵目科技又申请科创板上市,最终却在 2023 年9月主动撤回。

如今,唐锐带领纵目科技第三次来到IPO大门面前。

估值90亿

雷军官宣造车后投了

这个IPO成色几何?根据灼识咨询的资料,按2022年销售收入计,在公司总部位于中国内地的供货商中,纵目科技在中国乘用车ADAS解决方案市场中排名第五,市场份额为1.0%;而在中国乘用车自动泊车解决方案市场中则排名第二,市场份额为4.9%。

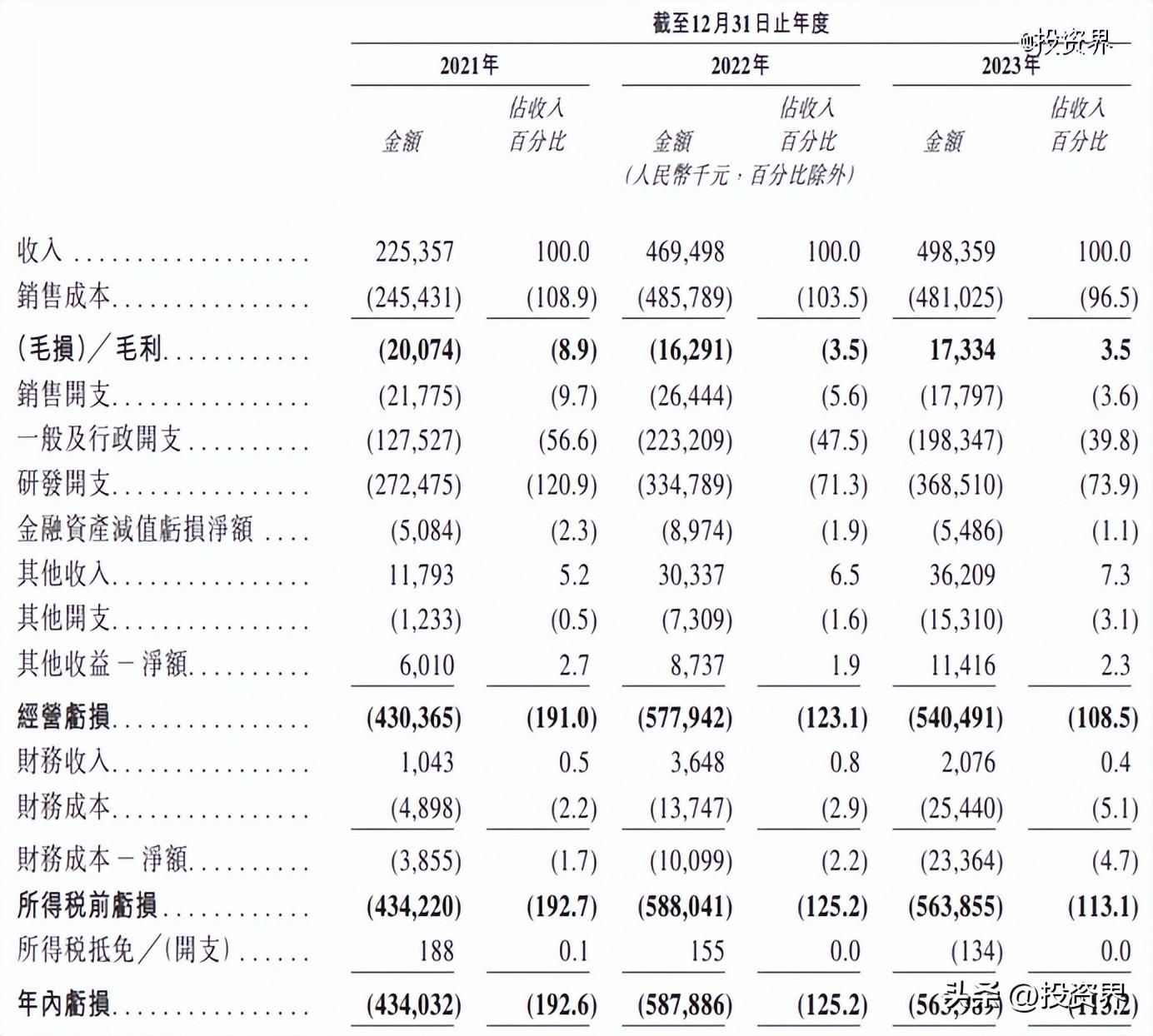

外界最关心的业绩方面,据招股书显示,2021年至2023年,纵目科技的营收分别为2.25亿元、4.69亿元和4.98亿元。但随着营收增长,亏损也在持续扩大,相应期间的经调整净亏损分别为3.82亿元、4.77亿元和5.16亿元。

对此,纵目科技在招股书中表示,亏损状况主要是由以下因素造成:智能驾驶产品和解决方案的原材料和硬件元件采购产生了大量销售成本;于往绩记录期间产生了大量研发费用,以建立和保持市场领导地位、增加收入和实现盈利。

不过,纵目科技已经在2023年实现毛利转正,当年毛利率为3.5%,而2021年和2022年的毛利率分别为-8.9%和-3.5%。

在招股书中,纵目科技还提及已和国内多家车企达成合作,其中包括2022年中国销量前十的所有车企,量产车型数量已经达到58款。但需要指出的是,纵目科技同样存在客户集中的风险——截至2023年,纵目科技的五大客户分别是理想、赛力斯、长安、岚图和中国一汽,贡献收入达到总收入的93%。

回顾纵目科技的崛起历程,离不开身后一支长长的投资人队伍。

早在2015年,纵目科技就获协同创新基金数千万人民币的A轮投资。此后,公司开启了几乎一年一轮的融资之旅。2017年,纵目科技完成由君联资本和德屹资本投资的1亿元人民币B轮融资。

在2018年,纵目科技又完成C轮数亿元融资,由厦门建发集团领投,君联资本和德屹资本跟投。马不停蹄,2019年公司又获得近亿元C+轮融资,由高通创投领投,君联资本、创徒投资跟投。

时隔两年后,纵目科技在2021年6月正式完成累计金额1.9亿美元D轮融资。其中,D1轮由日本电装领投、重庆两江新区股权投资基金、湖州环太湖集团和晶凯资本投资。D2轮由同创伟业和高远资本领投。

另外,D3轮由小米长江产业基金领投,跟投方包括复星集团、朗泰资本、上海科创投集团、兴业银行以及战略投资方重庆长信智汽私募股权投资基金和科博达投资控股有限公司等,君联资本、高通创投和晶凯资本持续跟投。

彼时,雷军刚宣布进军智能电动汽车市场,“这是我人生中最后一次重大的创业项目。”纵目科技由此成为雷军官宣造车后,投资的首家相关公司。当时,纵目科技表示通过本次投资,有望在小米智能场景应用领域展开多维度合作。

2022年3月,纵目科技迎来IPO前最后一笔重磅融资——完成超过10亿元E轮融资,由东阳冠定领投,远海基金、临芯资本、佐誉资本、复朴资本、青岛元盈、泰有资本及老股东湖州环太湖集团和创徒投资跟投。

招股书披露了E轮融资的更多细节,显示纵目科技此轮认购价为93.56元/股。以此计算,公司估值超90亿元,跻身独角兽行列。

2024,上市之困

独角兽正挤爆港交所

港交所难得热闹。

就在几天前,同为自动驾驶独角兽的地平线已向港交所递交招股书,高盛、 摩根士丹利和中信建投国际担任联席保荐人。

地平线背后是一位低调的掌舵者——余凯。75后,本硕毕业于南京大学,后在慕尼黑大学读博,余凯职业生涯历经多家巨头,最终选择在2015年离开百度创办地平线,闯入汽车芯片赛道,目前估值超600亿元。这也意味着,今年港股最大IPO出现了。

与此同时,黑芝麻智能也正在争抢港交所“自动驾驶芯片第一股”。港交所官网显示,黑芝麻智能近日再次递交主板上市申请,此前曾于2023年6月30日递表,但在2024年1月初失效。值得一提的是,黑芝麻智能为第一家按港交所上市规则第18C章申请上市的特专科技公司。

另一家AI独角兽也来了——云知声3月份向港交所递交招股书,拟香港主板IPO上市。这是继2023年6月递表失效后的再一次申请。而同样来自北京的出门问问,已在港交所披露聆讯后的招股书,有望很快在香港主板挂牌上市。

时间线再向前推移一个月,氢能独角兽重塑能源也向港交所提交IPO申请。创始人林琦2004年毕业于南昌大学,职业生涯起步于氢能行业。2015年,他在上海创立重塑能源,聚焦于氢燃料电池。

不止于此,一众新消费独角兽也正排队去港交所。最新一幕是在今年3月,茶颜悦色被爆已经选定中金公司和摩根士丹利负责香港IPO事宜,最早可能在今年进行香港IPO,预计募集资金数亿美元。

回想春节期间,沪上阿姨宣布在港交所递交招股书,拟赴香港IPO。更为壮观的是在1月,蜜雪冰城和古茗双双递交招股书,准备在香港上市。

此时此刻,为何港股IPO那么火爆?

数据显示,2024年第一季度在香港交易所递交上市申请共67宗,全部来自主板65宗、GEM 2宗。在这67宗上市申请中,30宗为首次递表,37宗为二次(至少递表两次以上)递表。其中有14宗是医疗健康企业,5宗是餐饮企业,29宗来自TMT行业。

今年1月在“2024香港资本市场论坛”上,香港财政司司长陈茂波表示,目前港府正积极与内地相关的监管机构讨论加快审批企业赴港交所上市的进度。他强调,正与内地监管机构紧密商议,加快推进相关工作,盼能吸引更多优质的内地和国际企业来港上市和融资等。

但在热闹之下,独角兽们IPO压力依然巨大。数据显示,2024年第一季度港交所通过IPO上市的 12家上市公司一共募资47.32亿,较2023年同期的66.60亿减少19.28亿,即下降28.94%。

港股流动性弱、估值低迷、活水资金不足一直摆在眼前,独角兽们能否找到合适基石投资人,能否寻求到理想发行估值,甚至如何确保IPO首日不破发,凡此种种,都是一道道坎。换言之,即便上市成功也并不意味着上岸。

即便心情复杂,但大家还是不约而同地踏上了赴港上市路。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com