进入2024年,格力博(301260.SZ)将股价“过山车”行情演绎得淋漓尽致。1月17日-2月6日,格力博股价一路俯冲向下,2月6日一度创下9.12元/股的历史低点。在维持一段时间的震荡走势后,近期迎来一波难得的反弹上升行情。自4月23日至5月10日,格力博股价累计涨幅达60.72%,股价重新回到17元之上。

然而,对比头顶“新能源园林机械第一股”光环上市的风头,却是远远不及。2023年2月8日,格力博以30.85元/股的发行价挂牌上市,次日冲上41.88元/股历史高点。自此之后,就进入震荡下行通道并长期处于破发状态。

证券之星注意到,上市之后,格力博的财务表现就如同暴跌暴涨的股价一样经历了一轮刺激的“过山车”行情。年报显示,2023年格力博营收、净利润双双下滑,其中归母净利润更是以三位数的速度跌至亏损,营收也面临着成立以来的首次下滑。这也是其上市以来发布的首份年报。

2024年一季度,格力博增收又增利,其归母净利润同比增48.46%。细究之下,靓丽的一季报不乏有“美化”之举。格力博今年一季度的经营活动产生的现金流量净额为-2.08亿元,未能转化成实际的真金白银。

去年营收首降,归母净利润转亏

格力博从事新能源园林机械的研发、设计、生产及销售,是全球新能源园林机械行业的领先企业之一。公司业务分为两大板块,第一大板块是以greenworks品牌为核心的自有品牌板块,第二大板块是客户品牌(包含商超品牌和ODM)业务。格力博以自有品牌销售为主,产品按用途可分为割草机、打草机、清洗机、吹风机、修枝机、链锯、智能割草机器人、智能坐骑式割草车等。

根据年报,2023年格力博实现营业收入约46.17亿元,同比下降11.4%;归母净利润亏损4.74亿元,同比下降278.4%;扣非后净利润亏损4.28亿元,同比下降293.05%。

单个季度来看,格力博仅去年Q1实现盈利8748.32万元,Q2至Q4均处于亏损态势,亏损金额分别为1.41亿元、1.21亿元、2.99亿元。

格力博称,2023年公司面临自成立以来的最大挑战,公司成立二十年来营业收入首次出现下滑,主要原因包括:一是受美联储持续加息政策、终端消费需求不及预期以及库存高企等因素影响,下游渠道坚定地执行去库存经营策略,阶段性降低对品牌商的采购规模;二是北美高通胀抑制了终端消费者对高单价耐用消费品的购买需求,行业上升趋势受到了遏制;三是北美“冷春”不利天气影响,也是2023年营业收入下滑的重要因素之一。

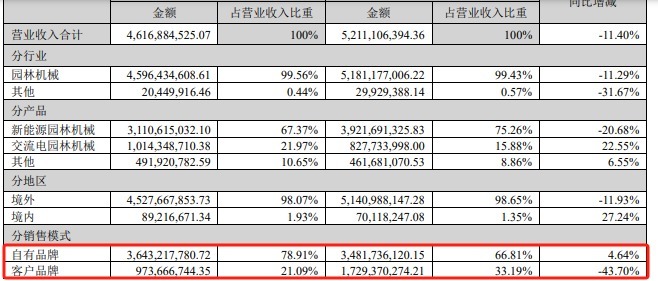

这也凸显了格力博将境外销售作为主线的弊端。从2023年海内外销售情况来看,格力博来自境外的收入规模为45.28亿元,收入占比98.07%,收入较2022年下滑11.93%。

按照销售模式来看,格力博的营收包括自有品牌和客户品牌(ODM)。由于受到下游渠道去库存的影响,自有品牌预期增长未能实现,客户品牌业务也出现缩水。

财报显示,格力博去年自有品牌实现营收36.43亿元,占比78.91%,同比增长4.64%;客户品牌实现营收9.73亿元,同比下降43.7%。

格力博还表示,净利润下降幅度较大的主要原因系营业收入及毛利率下降影响公司毛利减少2.91亿元;销售费用、研发费用、管理费用合计同比增加2.88亿元;受汇兑收益同比大幅减少影响,2023年财务费用增加1.34亿元。上述三方面原因合计影响公司营业利润下降7.13亿元。

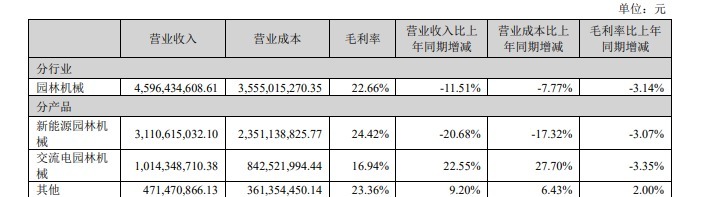

更为直观的数据,格力博主要产品毛利率均出现不同程度下滑。其中,新能源园林机械去年的毛利率下滑3.07%至24.42%,交流电园林机械毛利率下滑3.35%至16.94%。

拉长时间看,格力博产品毛利率已连续多年呈下滑态势。2020-2022年,公司的毛利率分别为35.1%、27.5%和25.72%。

招股书“唱多”业绩被打脸,难逃同行选择性对比之嫌

证券之星注意到,格力博曾在招股书提到,公司所处的园林机械行业正经历从燃油动力到新能源动力的革命性转变,新能源园林机械持续多年保持两位数增长,公司作为具有先发优势的新能源园林机械厂商,公司经营业绩持续快速增长。

实际上,上市之前,格力博的业绩增速已经出现明显放缓。数据显示,2019年-2022年,格力博营业收入分别为37.25亿元、42.91亿元、50.04亿元和52.11亿元;归母净利润分别为1.54亿元、5.65亿元、2.8亿元和2.66亿元。2022年归母净利润在2021年同比“腰斩”基础上进一步下滑了4.96%。

现如今,2023年光速转亏的业绩更是打脸格力博。如此快速变脸的业绩,自然引起交易所的关注。

年报问询函中,深交所对格力博出现大幅亏损的合理性发出灵魂拷问。深交所要求格力博对比同行业公司的收入、成本、费用、减值损失、汇兑损益等变动情况,分析公司在发生大额亏损的合理性,是否存在跨期确认收入、成本、费用、减值损失的情况,还要求公司进一步说明促销扣款比例较以前年度大幅增加的原因及合理性,以及高价库存是否仍将影响公司2024年经营,并充分提示经营风险。

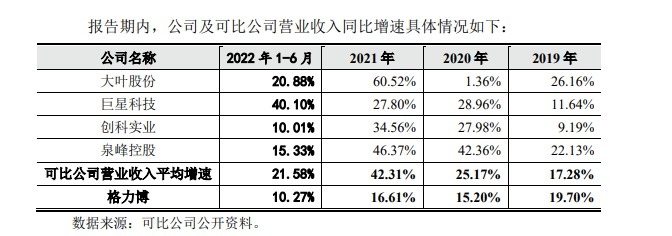

在2023年报中,格力博对标的企业为大叶股份、泉峰控股、创科实业、TORO。从披露的数据来看,同行可比公司也均受到下游行业去库存影响,收入存在不同程度的下降。

然而,格力博披露的招股中,当时选取的园林机械行业可比同行是大叶股份、巨星科技、创科实业和泉峰控股。

巨星科技2023年归母净利润约16.92亿元,同比增加19.14%。

这不禁让人疑惑,格力博为何在不同公告中选取的可比公司会有所不同?而格力博年报中避开同期业绩明显优于自己的同行,难逃选择性对比之嫌。

今年Q1现金流为负,产能扩张放缓

对于2024年的展望,格力博在今年1月披露的投资者关系记录表中谈到,如果2024年美国通胀下降,零售端的需求则有望转强。同时,只要海运费价格和原材料价格能维持在较低水平,公司新生产的产品成本较低,受益于这部分产品销售比重加大,对公司毛利率提升有利。

今年一季度,格力博实现营业收入16.36亿元,同比增长5.45%;归母净利润1.3亿元,同比增长48.46%;扣非后净利润1.32亿元,同比增长58.49%。

格力博在互动平台表示,在经历了2023年下游零售商去库存之后,进入2024年零售商主动补库的需求开始逐渐显现。以Amazon为例,2023年Amazon向终端客户销售公司产品的金额下降不到10%,但是公司向Amazon的销售额下降了逾50%,随着Amazon降库存目的完成,2024年对公司的采购意愿开始回升,预计增长幅度将达到80%左右。此外随着下游零售商去库存的完成,ODM业务销售也将回升,因此将带动公司该项业务收入水平的上升。公司主要客户TORO、ECHO等均向公司发出了订单需求,受此影响,公司2024年一季度业绩出现回升,全年ODM业务收入也有望回升。

然而,这份高增的业绩背后底气略显不足。今年一季度,格力博的经营活动产生的现金流量净额为-2.08亿元,去年年末这一指标为6229.65万元。

不仅利润未能转化成真金白银,格力博应收账款猛增。数据显示,今年一季度末格力博的应收账款高达18.05亿元,同比增长64.79%,增长率远高于同期营收增速。

首发募资时,格力博基于对新能源园林机械行业保持稳定增长的乐观趋势,欲通过募投扩大生产规模来提升规模效应。

彼时招股书披露,格力博拟在“年产500万件新能源园林机械智能制造基地建设项目”、“年产3万台新能源无人驾驶割草车和5万台割草机器人制造项目”和“新能源智能园林机械研发中心建设项目”中分别投入11.6亿元、3.4亿元和4.47亿元的募集资金。

基于2023年业绩大幅亏损、产品产量下滑的种种现实,格力博放缓了扩张的脚步。格力博将上述首发项目延期至2025年12月31日。截至报告期末,上述项目投资进度分别只有6.82%、5.61%、4%。

对此,深交所要求格力博说明在2024年的具体建设计划和资金投入安排,截至2024年一季度的实际投资进度,是否与投资计划存在差异,并结合公司生产量变化情况,说明项目的可行性是否发生重大变动。

值得一提的是,5月10日,浙江证监局披露的一则罚单显示,国信证券去年成功保荐上市的利尔达“业绩变脸”,2023年扣非净利润由盈转亏,亏损近2000万元。为此,证监局对国信证券及两名签字保代出具警示函。格力博上市首年净利润下降幅度过大,保荐机构中信建投受否会被追责也值得关注。(本文首发证券之星,作者|刘凤茹)

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com