编辑 | 虞尔湖

出品 | 潮起网「于见专栏」

都说工业是国家的命脉,在科技与时俱进的今天,现代制造业更是“国之重器”。工业自动化已经成为我国制造业不可或缺的一部分,而工控企业在此契机之下,近十年来发展迅猛,例如去年营收首次突破300亿元大关的汇川技术(以下简称汇川)。

上个月汇川发布了2024年一季报,营收64.92亿元,归母净利润8.11亿元,分别同比增长了35.78%和8.56%。在2023年业绩说明会上,汇川还公布了2024年业绩目标:营收同比增长15%—35%,归母净利润实现5%—20%的增长。

从这个数据的上限来看,汇川的目标非常激进。与此同时,2024年汇川也将“出海”作为第一战略,高举全球化大旗。不过值得担忧的是,如今国际局势动荡,国内市场环境刚刚复苏,汇川就开始了昂首阔步。虽然其实力雄厚,但百亿营收背后仍暗含着很多隐忧。

大环境低迷,基本盘上升有限

或许大众对汇川并不太了解,但在业内其颇具盛名。一方面,汇川早期的核心团队均曾在华为任职。2001年华为将旗下的安圣电气出售给国际巨头艾默生,两年后朱兴明从艾默生离职创办了汇川。可以说从技术和管理上,汇川带有“华为基因”。

另一方面,汇川近4年的业绩相当耀眼,引起了资本市场的极大关注。2019—2023年其营收从73.9亿元激增至304.2亿元,归母净利润也从9.52亿元增长至47.42亿元。

四年营收复合增长率为42.4%,归母净利复合年增长率高达49.4%。这个数据可以说非常漂亮,不过一个企业并不能只靠营收和利润数据说话。还要看其所在赛道的发展空间,以及所在产业的提升空间。

以产品来分类,汇川的三大业务为通用自动化、智慧电梯、新能源汽车及轨道交通。其中通用自动化产品的营收占比在50%左右,也就是说,通用自动化业务决定了汇川未来业绩基本盘是否稳健。

不过现实是,由于全球经济动荡、国内产能过剩以及内需乏力等因素,国内自动化市场依旧处于水深火热之中。据数据显示,2024年第一季度,国内自动化整体市场销售额783亿元,同比下滑1.5%,市场并未见回暖迹象。

具体到细分赛道,2023年PLC、伺服、低压变频器等产品的表现均不及疫情期间,而且交流伺服、低压变频器等产品已经连续5个季度出现负增长。

截至2023年,汇川在伺服系统、中高压变频器市占率排名都是位居全国第一,在低压变频器、小型PLC赛道的市占率均排全国第二。这是一份金灿灿的成绩单,但反过来看,汇川已经超越了很多外资巨头,再向上发展或许已经触及天花板。

值得注意的是,自动化设备领域有一个非常显著的特点,那就是垄断。三菱、西门子、ABB和施耐德等品牌进入中国市场多年,客户渠道已经相当成熟,汇川想要进一步抢占市场空间绝非易事。

再结合近十年财报数据来看,其实汇川的通用自动化产品业务增速远非外界想象得那么迅猛。2019年其变频器产品营收增幅仅为4.66%,运动控制类营收还出现了4.51%的负增长。说明其通用自动化产品业务已经陷入瓶颈。

那么近些年汇川的基本盘为什么还在保持良好增长呢?答案在于并购。2019年汇川收购贝思特,意在补全技术、产品和客户资源上的不足,这也侧面说明现在的汇川只能通过外部并购来提升市场空间了。

烧钱的新能源不是第二曲线

除了通用自动化业务外,当然汇川还有智慧电梯、新能源汽车和轨道交通作为后盾。不过这两项业务各有各的难处。

汇川早期以电梯变频器起家,电梯业务才是其“三朝元老”。在房地产行业爆发之下,其电梯业务水涨船高,才让其有实力布局到自动化和新能源赛道。不过众所周知,目前国内房地产行业持续低迷,和楼盘息息相关的电梯业务自然也就难以增长。

2021—2023年,其电梯业务营收增幅为14.35%、3.92%和2.5%,营收规模在50亿元左右,发展空间已经非常有限。轨道交通业务是由2015年收购的江苏经纬所得,截至2023年该项业务营收仅为5.5亿元。所以汇川唯一能寄托的就只有新能源汽车业务了。

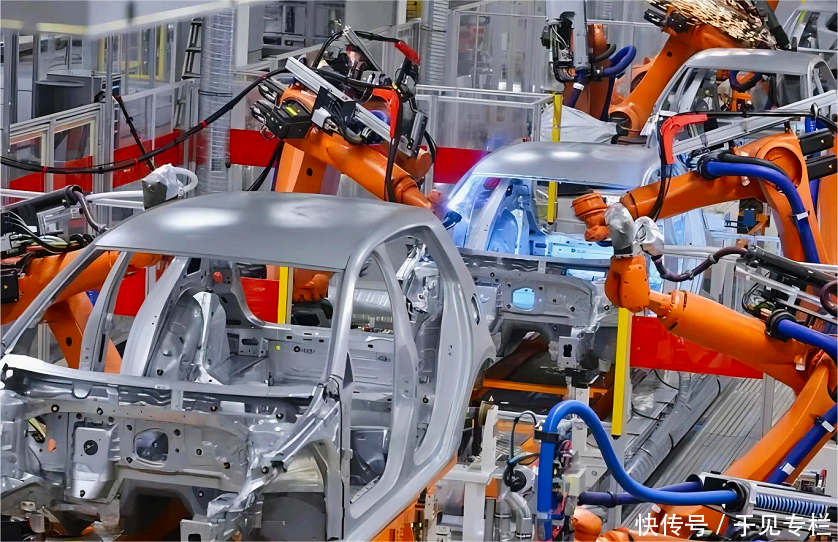

国内新能源汽车市场的火爆有目共睹,在汽车厂商的助力之下,新能源汽车的渗透率节节攀升。电驱系统作为新能源汽车的动力来源,市场空间可以说相当巨大。

早在2009年,汇川就切入了新能源赛道,现如今终于等到了业绩爆发。2023年其新能源汽车业务营收94亿元,同比增长80%。其电驱系统已经应用于广汽埃安、小鹏等多个品牌。

目前汇川的电机控制器产品在国内市占率为10.2%,仅次于比亚迪位居第二。这样看来,新能源业务已经超越电梯业务成为汇川的第二大产业,不过这条新曲线带给汇川的可能不只是喜悦还有痛楚。

首先,新能源汽车市场的竞争已经进入白热化,从配置卷到价格,机车厂们恨不得连三电系统都要自主研发。目前比亚迪、吉利、蔚来都有自己的电机厂,北汽、一汽等厂商也选择和传统电机企业合作建厂 。

目前汇川还可以享受新能源汽车所带来的红利,不过这并非长期而是短期。如果各大厂商有实力之后必定会走自研电机的道路,那么汇川的未来发展空间必定会遭到挤压。

其次,纵观新能源汽车整个产业链,最赚钱的是上游企业,也就是矿企,位于中端的配件厂和下游的车机厂都不怎么赚钱,甚至还处于巨额亏损中。

发展了15年新能源业务的汇川也是在去年首次实现盈利。这是因为电驱系统的研发都需要大量的资金。2023年其研发费用高达26.24亿元,其中大部分研发项目均与新能源汽车相关。

简而言之,汇川的新能源业务现在还不能给公司及时回血,反倒是需要烧钱来反哺。然而最关键的问题是,汇川的盈利能力并不强。

盈利能力堪忧,出海面临挑战

无论是大公司还是小企业,发展的最终目的只有一个:赚钱盈利。别看汇川的营收规模很吓人,但是利润数据就很骨感了。这也是其近两年股价低迷的主要原因,毕竟在资本市场一切还是要看盈利能力说话。

2023年汇川归母净利润47.42亿元,相比2022年只增加了4.22亿元,然而其营收却是增加了74.12亿元。营收增速远大于利润增幅,其净利润率也已经连续两年下滑。

为什么会出现这一状况?无非是两点原因,一是期间费用的激增,二是产品毛利率的下降。对此,汇川的解释为随着新能源业务的激增,直接拖垮了公司的盈利水平。

在加大新能源布局之后,其销售、管理和研发费用与日俱增,2023年这三项费用累计58.66亿元,同比增长了28%。虽然有上亿元的政府补贴资金,但很显然仍是杯水车薪。

在毛利率方面,其新能源和轨道交通业务已经从2015年的43.67%下滑至2023年的18.89%。雪上加霜的是,其核心业务智能制造(包含通用自动化、电梯和工业机器人)虽然近五年的毛利率一直维持在40%左右,但相较2015年已经下降了近10个百分点。

从利润数据上可以看出,目前汇川的基本盘或已经有老化现象,回血能力减弱,而新业务却在补血前行。

换而言之,汇川已经陷入了增收不增利的困境。这就不难理解,为什么在 2024年汇川高调执行“出海”战略。毕竟海外要比国内市场有更广阔的发展空间,不过机遇和风险并存,汇川也会面临史无前例的考验。

首先,汇川海外发展模式为“借船出海”,寻求外部企业合作或是通过收购海外公司实现。这很符合汇川的一贯风格,纵观其国内市场的发展史,也是通过不断收购,增加新业务来壮大自己。不过此种模式是否适合海外市场还值得有待观望。

其次,进入海外市场总会面临“水土不服”的难题,根本还在于文化差异。无论是在技术还是知名度上,汇川在通用自动化、电梯等领域肯定不如西门子、ABB等老牌国际巨头,市场开拓注定会遭遇阻力。

最后,可能很多人认为汇川是一家技术驱动型公司,其实不然。汇川虽然拥有强大的科技实力,但它更像是一家销售驱动型企业。这才是其在国内市场成功的秘诀,如今转向海外,销售渠道的铺设以及销售战略才是汇川出海面临的最大考验。

结语

汇川的高速发展,离不开它具有前瞻性的战略眼光。从智能电梯到工业必备的自动化器件和机器人,再到如今的新能源领域。每个产业都在追随时代的热潮,但是产业铺得太广太大往往也会让其丧失市场专注力。

不置可否,在每个细分赛道汇川都取得了非常好的成绩。具有“华为基因”的汇川显然也在效仿华为的狼性文化,只不过外表看起来非常强大的汇川,和海外巨头相比“里子”仍然非常薄弱。希望通过“出海”让汇川内外兼修,早日解决增收不增利的难题。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com